クレジットカードを作るにあたって優先したいもの。

- 支払い方法や各種電子決済との連携、運用のしやすさ

- ポイント還元率

- ポイントの使い先および汎用性

- セキュリティ

- ステータス性

- 見た目、かっこよさ

そう、全部。

このなかば矛盾とも思える状態をこのたび見事に打破してクレジットカードの一本化に成功したので記録に残します。

これまでの徹底した利益(=ポイント還元率)追求体質からはいくらかの妥協があったのだけれど、それは自分の年齢や社会的ステータスの向上に伴って客観的なよい判断ができるようになったということでむしろ嬉しく思っています。

0.1% 単位のポイント還元率を追い求めるあまり犠牲にしていた他の項目が数多くあったので、これにごく僅かな金額を払って利便性や運用のしやすさを購入しているという形になりました。

契約したのは 三井住友カード NL ゴールド というやつです。「ゴールド!?その時点で無理!!」ってならないでください、ちゃんと説明します。

本記事内のリンクからお申し込みいただくと、リンク先の特典にプラスしてさらに 2,000 ポイント分ゲットできます~~~

年会費無料タイプもあるのでぜひどうぞです。

新しくカードを作った経緯といまの考え方

これまで

クレジットカードを作ろうとするこれまでの動機は「少しでも金銭的に得をしたい」でした。

もちろん「支払いが便利になる」「ネット通販が使えるようになる」などはありますが、現代において現金だけで生活をするのはあまりにもメリットがなさすぎるためこれは対象外とします。いわば当然ということですね。

本来支払うべき金額よりもおトクを目指そうとした場合、おのずと次の2つが決まります:

- ポイントの還元率が高いものを選びたくなる

- 年会費を払うなどありえない

そしてこれらが決まった時点で下記の方針から逃れられなくなっていきます。

- 使うサービスや買う商品によってクレジットカードを使い分けないといけなくなる

- 還元されたクレジットカード会社オリジナルのポイントをどの汎用ポイントに交換するかを検討しなければいけなくなる

- 上記に伴い本来必要のなかった「別サービスの利用義務」や「ポイント集約検討」などが発生する

これだけならまだしも、例えば「持つカードが増えたらお財布はそのままでいいの」とか「キャッシュレス決済との兼ね合いはどうなるんだっけ」とか「高ポイント利率を狙うとき面倒ごとが増えるよね」とかとか、どんどん別の問題へと波及していきます。

特に最後の

「高ポイント利率を狙うとき面倒ごとが増えるよね」

これ、これが本当に心理的にネックでした。

なにかというと、例えばクレジットカード会社が独自に提供している◯◯ストアや◯◯モールというやつです。「このサイトを経由して各ショッピングサイトからお買い物するとポイントが2倍になります!」とかの。

これはオリコモール(オリコカードが提供するサイト)の例。

いわゆるアフィリエイトと同じ仕組みで機能していて、この中継サイトから得た Cookie などをもとにリファラが取得されてポイントが付与される、という運びです。

毎度このサイトを通らなければいけないのはもちろん、大抵の場合は商品をカートに入れる前の段階でこのサイトを踏んでいないと効果がないので「欲しい物をとりあえずカートに突っ込んでおいてまとめて会計」ということができません(これ気付いてない人多いですよ)。

特にAmazonはどのクレジットカード会社でもこの規約が適用されていることが多いです。

こうなると「ちょっとポチりたいからAmazonを開く」なんてとき、いちいち踏むべき手順が増えているせいで心理的にかなり億劫に感じるわけです。毎度繰り返すことになる作業というのは極力最適化されている方がいい、時間や工数の問題ではなく、心理的ハードルというのは完全にゼロを目指さないと継続していくことができないという話です。

つまりこの大量のクレジットカードたちはその迷走の結果と言えるでしょう。

これから

「おトクを目指すにあたって払っていた犠牲」のある1つの例を紹介しましたが、似たような問題は他にも山積していました。

今回クレジットカードを新調する一番の動機はこれらを全て取っ払うこと、となります。

お金がないから少しでも得を拾っておきたいというステージはもう脱していて、となると日常に潜む面倒ごとや不便さを多少のお金を払ってでも解消していきたいという考え方に変わってくると思いませんか?

僕にとってはそれが今だったという話です。

ここ数年は「細かいことを気にしないためにコスト(お金)をかける」という考え方で生きてる。

— みるみ (@milmemo_net) October 7, 2021

昔は0.1%でも還元率が上がるように最強のクレカ運用環境を作ったりしていたけど、そういう面倒なことに思考リソースや時間をかけないために金銭的余裕の価値がある、と今は思っている。

以前に同じこと書いた記憶があるなーと思っていたのだけど、このツイートは 0.1% という数字まで同じでしたね。

ある臨界点までは時間よりお金を優先するスタイルが正しいんだけれども、その臨界点以降はいかにしてお金を時間に変えていくかを考えるのが大切だと思っています。これは人生でずっとそうだと思う。

まとめると、今後クレジットカードにおいて求めることは下記のようになります:

- 「クレジットカードを使って支払いをする」という本質の部分以外に余計な作業が何も発生しないこと

1つになってしまいました。

そう、結局すべてはここに集約されるんですよね。これさえ満たしていればポイント還元率が 0.5% 程度落ちようが今は気になりません。むしろ心地よささえ感じます。

数字が 0.5 なのは地味な抵抗が紛れている証で、1% だったらちょっと一瞬考えちゃうかもな、という心の弱さを表しています。。

という風に考えるようになってからある一定の期間、新しいクレジットカードを何にしようか受動的に探していました。

自ら進んで調査しようとしなかったのは、アフィサイトや比較サイトを見たくないということ、確固たる条件さえ決まっていれば生活の中で目に入ったものに期待を寄せてみるというのもありかなと思ったことなどが理由です。

結果として 三井住友カード NL ゴールド になりました。

「三井住友カード NL ゴールド」の概要と支払いまわりの運用とか諸々

カードの紹介をするんですが、そうはいってもたぶん知っている方がほとんどなはず。

言うまでもなく三井住友そのものが金融業界トップクラスの企業であること、このカード自体もたくさんの広告によって宣伝されているからですね。というか契約後に調べてみた感じだとここ最近で最も勢いのあるカードですらありそう。このブログ的にはマジョリティなものを紹介する珍しい例となりました。

「NL」は「ナンバーレス」の略、つまりカード自体にクレジットカード番号が刻印されていないことを示します。

「そもそもなんで今まで氏名も番号も CVC も全部書いてあったんだよ」と全人類が思っていたと思うのですが、ようやくそれを打破するものが現れたということですね。

※今改めてカードの裏面を見てみたら、氏名だけはローマ字で小さく表示がありました…。

裏面。サインはともかく、左下に氏名があるのは今気がつきました。

ちなみに「なんで全部カードに書いてあるのか」の話、たぶんですが「信用」で成り立っていたのではと思います。つまりは性善説に頼っていたんじゃないか、ということ。現代では無謀な考えですよね。

(一切調べもせず適当なことを言っているので間違っていたらぜひ教えてください)

なぜこのカードを選んだのか

ある選択肢の中から能動的に選んだわけではないので「比較論でよかった」わけではないけれど、このカードがいいなと思った点を列挙します:

- 自分が使いたいポイント&還元率アップの方法が使えるものだった

(後述します) - カードのマイページサイトがまとも、かつモダンなスマホアプリも存在していた

(クレカのマイページはユーザビリティがひどいものが多いので辟易としていた) - デザインがよい

(店先で取り出しても恥ずかしくないという意味で) - ゴールドカードである

(所有欲を満たしてくれる) - ナンバーレスである

(せっかく新しく作るなら!という背中を押してくれる感じ)

いつもなら「なぜそれを選んだのか」というこの部分について誰も興味がないほど細かいところばかりを書いていくのがこのブログの醍醐味(?)でしたが、今回はこんなにあっさりとしました…!

事細かに「マイページはこうで…」とか「ナンバーレスだから番号はここから確認して…」とかの説明はやりませんが、カード選びにおいて重要だったと思われる点については以降で1つずつまとめています。

ゴールドカードであることについて

先にこの話をしておきましょう。

まず結論ですが、年間 100 万円以上使うなら年会費は一切かかりません。

それどころか、年間 100 万円以上使うなら 2 年目以降は毎年 10,000 ポイントがもらえるようになっています(参考)。

年間 100 万円と聞いてどう感じるかはもちろん人それぞれではありますが、一般的には決して高い金額ではないでしょう。新卒社会人でも定職について独立した生活をしていれば自然と消費する数字になるはずです。あとはそれをうまく1つのクレジットカードに集約化できるかどうかだけ。

細かいことを言うと、年会費は一度でも「年100万」を達成してしまえばずっと無料なので、消費量がちょうど 100 万円付近の方も毎年苦しむ必要はありません。なんなら 2 年目以降は 10,000 ポイントがもらえるおまけつきです。

(ポイントは使い方によっては1円=1ポイントとならない点には留意してください、もちろん逆も然りですが。)

そこまで含めて考えてもゴールドカードは必要ないと考える方、もしくは年会費無料まで届かない…!という方は、普通にゴールドじゃないタイプがあるのでそれを選べばよいです。

なんなら人によってはゴールドじゃないこちらの方がかっこいいと思うのではないでしょうか(正直僕もデザイン的にはこっちの方が全然好きです、普段金色のものなんか一切持たないので…)。

ポイントの使い方

集めたポイントの使い方について。この記事内でも重要な部分です。

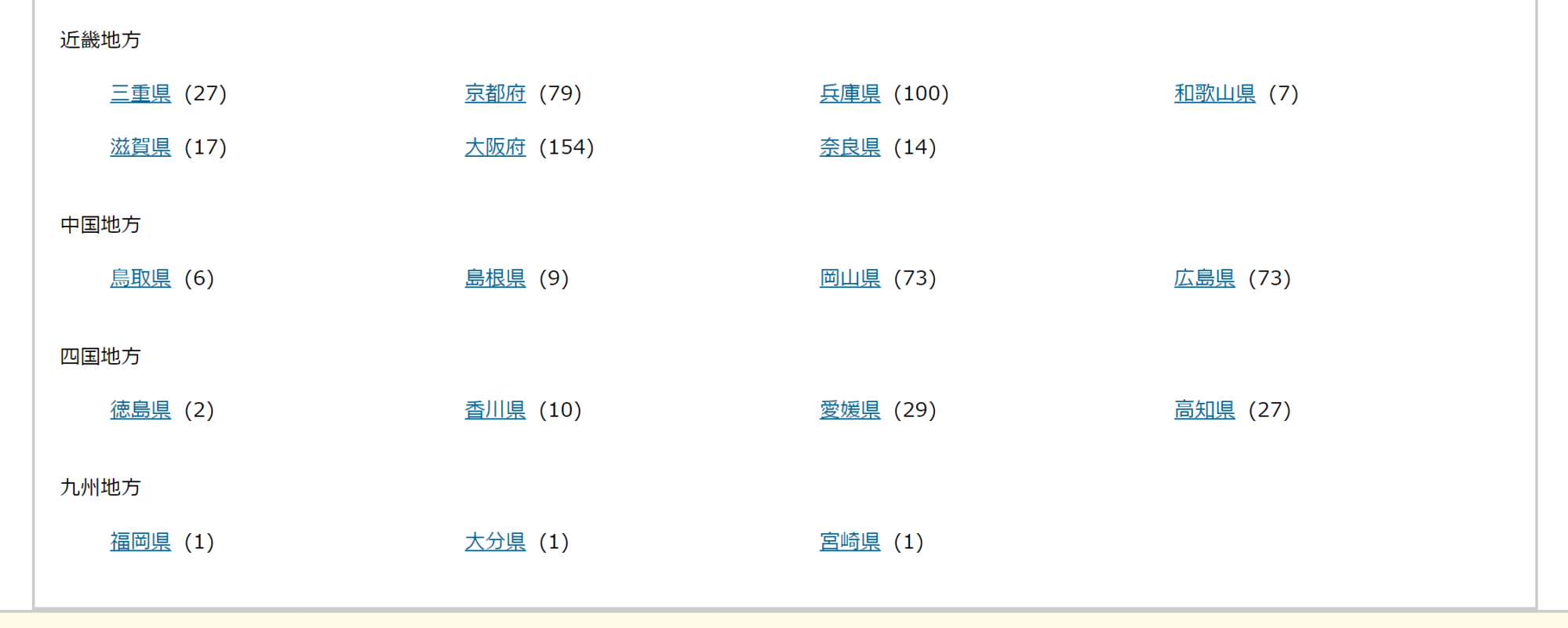

先に断っておきますが、お住まいの地域によっては再現性が限りなくゼロに近くなります。

順番にいきましょう。

「ウエルシア」という薬局があります。

出典:ウエルシア公式サイト

この薬局は大型店舗が基本営業形態であり、薬局用品に限らず日用品ならほぼなんでも揃います。食料や飲料もバッチリです。

次。

この薬局には毎月20日は「Tポイントを1.5倍の価値で使える」というぶっ壊れ性能なルールがあります。

…もうわかりましたね?

毎月のすべての出費を1つのクレジットカードに集約し、そこから発生する全てのポイントをTポイントに変え、それを毎月20日に破格の価値で現金化するのです。これは俗に「ウエル活」と呼ばれます。

これだけで毎月数千円~1万円超えの「無料おトク分」が発生するので、日常の消耗品にお金がかかることがほぼなくなります。ポイントが余っても保管が効く飲料品などでいくらでも利用できるので本当に死角がない。

問題は、ウエルシアは地域によっては極端に店舗が少ないこと(例:九州には2022/2/9現在で3件のみ)です。

店舗一覧のページを見てみてください。

以前よりは遥かに店舗数が増えていて僕もいま驚いていますが、それでも運が悪いと全滅という感じかもしれません。こればっかりは仕方ないです。

あと「毎月20日に買い物に行く」ということに関してアホみたいな失敗をする人もいるようです:

毎月20日はTポイントの価値が1.5倍になるというチートみたいな薬局があるので全てのポイントをTポイントに集約させて運用してるわけですよね。そこで1万円くらい買い物したわけですねよね。今日19日なのに。

— みるみ (@milmemo_net) January 19, 2022

これ以外は特に問題もなく、毎月一定の(そこそこ大きな)金額を確実におトクに変えられるチート手法です。考えられる限りで破格のクレカ利用法だと思っているのですが、実践している話はまわりでほぼ聞いたことがないです。お試しあれ。

と書きつつも実は最近新たな問題が出かけていて、Tポイントがかなり先行き不透明なんですよね。

◯◯ポイントが乱立するようになって久しいですが、既にその頃から「Tポイントも将来危ないんじゃないか」なんて言われてました。しかしヤフーと提携することでかなり盤石な体制になったと思われていた…のがつい最近までですが、ここ数年でその足場が一気に崩れ始めています。

くだんのヤフーはPayPay側に舵を切ってTポイントのサポートをやめることを発表しているし、次点で大きなTポイント経済圏だったファミリマートもTポイント以外へ食指を伸ばすようになったという状況です(参考)。

Tポイントが死ぬかウエルシアが提携をやめるかどっちが先かは知らないけど、とにかくこれが起きるとさすがに僕もショックです。もう何を目標にポイントを貯めていけばいいんだろう…。

キャッシュレス決済について

僕は「お財布・クレジットカード・キャッシュレス決済」という3つは非常にやっかいな関係だと捉えています。要はどれか1つについて検討しようとしても他の2つがうまくいかないと全てダメになるという話。

日常において「使い分ける」とか「荷物が増える」とかは何よりも忌むべき概念なので、この3つが綺麗に落ち着くために全力を尽くすわけです。

これに関して、以前こんな記事を書きました。

「キャッシュレス決済を使うなら交通系IC以外ありえない」と断言してしまった記事なんですよね(内容はともかく記事自体はすごく気に入っているんですがあんまり読まれていなくて悲しい…)。

でも今回新しくカードを作るわけです。であれば普段のキャッシュレス決済まで含めて全て一本化するべきでは?となってしまいます。

このあとの過程はすっ飛ばしますが、結論を言うと今は普通に

iDで

って言ってます。アの発音にはだいぶ神経を使いますが、その甲斐あってか今のところ「Edyですね現象」は起きていません。

で、もちろんカード自体は一切使わずにApple PayとしてiDを使っている状況です。

前述の記事冒頭でネタにしたことを今では自分が実行しているという一貫性のなさなのですが、やってみれば他のキャッシュレス決済と特に差を感じられない気もしました。はっきりと支払い方法を発言すること自体が労力のほとんどであるということですね。平たく言えば「多少の言いやすさの違いなんか…」って感じです。

例えば今のセブンイレブンなんて、僕らはもう支払い方法を発言する必要すらないもんね。

客側のコストが下がるのはよいことです(それで店員さんのコストが上がってしまうのはナンセンスだけど)。

iPhoneでのエクスプレスカードについて

iPhoneには「エクスプレスカード」という仕組みがあります。

「エクスプレスカードとして登録された支払い方法は端末のロック解除を必要とせずに利用できる」という機能です。SUICAやPASMOなどの交通系ICが何もせずとも改札で使えるのはこの仕組みに則っているからです。

通常のクレジットカード(に対応したキャッシュレス決済方式)でもこのエクスプレスカードに対応しているものが一部あり、その場合は支払いがとても楽になるわけです。

そしてマイゴールドカードを入手しiPhoneにいざ設定しよう!というそのとき、

なんと三井住友カードもエクスプレスカードに対応しているように見える!!!

…と思いました。

が、これは結果的にはエクスプレスカードとして機能しません。

以前から似たような現象は確認していて、Apple Payの仕様はとにかく謎が多いです。国が違うと規格やらハードウェア的にも違うやらがあるし、クレジットカードの仕組みには何重もの提携企業が絡んだりするせいでうまく統合が図れていないのだと思います。

実際のところ、わかりやすいドキュメントもなければ「エクスプレスカードに対応しているクレジットカード一覧」という情報もほとんど見つからない状態です。ネット上の情報だけで当たりを引くのは現状かなり無理がありますね。

とはいっても、エクスプレスカードとして正常に機能しないこと自体はさしたる問題ではないです。本質的な問題は支払い時にロックを解除する作業が必要になることです。

Face ID。

でもこれには朗報があります。

これは長い間多くの人を困らせてきた問題ですが、つい先日 iOSがマスクありの顔認証に対応する 旨が発表されました。Appleは意地でもフラッグシップモデルに指紋認証を乗せないつもりだろうと僕は思っていたので、このニュースにはかなり喜んだ。連鎖的に支払い時の面倒臭さも解消されることになるからね!

追記 (2022/6/22) :後日追記:もうみなさんもよく知るところですが、無事マスクありの顔認証が普及しました。ずっと問題なく使えています。

とにかくすっきりしたので総合的に満足している

色々書いたのだけど、とにかく序盤で書いた「無駄だったものをなくした」ことが自分にとって大きいです。なおかつこれまでよりさらなる一本化ができたこと(=キャッシュレス決済の話)も言うまでもなく満足度に寄与しています。

「クレジットカードでステータス誇示なんて」とずーっと思っていましたが、実際に手の届く範囲に見えるとなるとやっぱり魅力的には思えます。

さすがにお金を払ってまで持ちたいとは今でも全く思っていませんが、「わずかな利益より他のものを優先したという証」としてのこのゴールドは悪くないですね。

あと、借金などをしているわけではないけどやっぱり運営側が超大手となるとなんとなくの安心感も違います。これはナンバーレスになったことも加味されているのかもしれないけど。

総じてよいクレジットカード契約になったと思っています!

今後特になにか大きな問題が起きない限りは5年単位レベルでずっと使い続けるかなーと思います。(とはいってもキャッシュレス決済まわりは状況の変化が速いから予想外のことが起きる可能性は多分にあるけど)

クレジットカードをそろそろちゃんと決めたいみなさん…!

三井住友カード NL はどうでしょう。年会費がないノーマルタイプでも今なら 5,000円~ 10,000円 分くらいのポイントももらえますよ~!

少なくとも今の僕は一番おすすめするのだ。(説得力ない)